Ak sa aj vy zaujímate o to, čo sú to ETF fondy, potom čítajte ďalej, pretože v tomto príspevku vás s ETF zoznámime od A po Z.

Dnes majú investori k dispozícii množstvo investičných nástrojov, od akcií, cez dlhopisy až po podielové fondy. Avšak čoraz populárnejšou voľbou, najmä medzi začínajúcimi investormi, sú ETF fondy.

Čo to ETF fondy sú, ako tieto nástroje fungujú, aké sú ich výhody a nevýhody a ako sa dá do nich investovať? Aj odpovede na tieto otázky nájdete nižšie.

Čo sú to ETF fondy?

ETF je skratkou pre “Exchange Traded Funds”, čo v preklade znamená fondy obchodované na burze. Ako už hovorí samotný názov, ide o fondy obchodované na burze, čo znamená, že podobne ako akcie, aj ETF vieme nakúpiť a predať na burze, pričom počas obchodného dňa dochádza k zmenám ich cien.

ETF fondy sledujú (kopírujú) výkonnosť podkladového aktíva, ktorým môže byť akciový index, dlhopisy, akcie konkrétneho sektora, komodity. Napríklad pokiaľ chceme ako investori investovať do sektora polovodičov, nemusíme zdĺhavo vyhľadávať a nakupovať akcie polovodičových spoločností, ale kúpime si podiel v ETF fonde, ktorý tieto akcie do svojho portfólia nakúpil.

Ako ETF fondy fungujú?

Predstavte si ETF fond ako košík, ktorý obsahuje rôzne investície. Ak je to ETF zameraný na technologické akcie, potom v tomto košíku nájdeme akcie technologických spoločností ako Amazon, Alphabet či Meta Platforms. Pokiaľ je to ETF na zlato, potom sa v košíku nachádzajú zlaté tehličky.

Takže poskytovateľ tohto fondu (emitent) nakúpi podkladové aktíva (akcie, komodity, dlhopisy..) a potom investorom predáva podiely v tomto fonde. Investori po nákupe podielov vlastnia časť ETF, ale nevlastnia podkladové aktíva vo fonde.

Ako príklad si uveďme akciový index S&P 500, ktorý pozostáva z akcií 500 najväčších amerických spoločností. Pokiaľ by ste si chceli takéto portfólio vyskladať vo vlastnej réžii, bolo by to mimoriadne náročné, pretože akcie každej z firiem sú v indexe zastúpené v inom pomere (majú inú váhu). A navyše, akcie v indexe sa neustále obmieňajú. Preto je jednoduchšie nakúpiť si podiel v ETF fonde, ktorý akcie zastúpené v indexe S&P 500 vlastní a portfólio pri zmenách v indexe aktualizuje. Inak povedané, ak sa ako investori chceme podielať na vývoji amerického akciového indexu S&P 500, stačí si kúpiť podiel v ETF fonde, ktoré výkonnosť tohto indexu kopíruje.

Investor vie následne tento podiel predať na burze, rovnako ako akcie. Ide o likvidné aktívum, takže doslova na pár klikov cez obchodnú platformu nájdeme protistranu, ktorá nám podiel v ETF predá, alebo ho od nás nakúpi a to za požadovanú cenu. Podobne ako akcie, aj ETF fondy majú ticker (napr. SPY).

Medzi najväčších emitentov, respektíve správcov ETF patria spoločnosti BlackRock, Vanguard, State Street Global Advisors či Invesco.

ETF vs. akcie

Aj keď sa ETF fondy obchodujú ako akcie, nejde o tie isté nástroje. Pod akciou rozumieme podiel v akciovej spoločnosti, s ktorou sa spájajú aj určité práva, ako napr. možnosť podieľať sa na zisku spoločnosti.

Keď si kúpite ETF, vlastníte časť ETF, nie cenné papiere, ktoré má ETF v portfóliu. To znamená, že ak ste kúpili ETF, ktorý vlastní akcie Microsoftu, nevlastníte akcie Microsoftu, ale vlastníte podiel v ETF.

Každopádne, z úspechu akcií Microsoft prostredníctvom ETF profitujete a keď rastú akcie MSFT, rastie aj hodnota ETF, ktorý má tieto akcie vo svojom portfóliu. Navyše, keď Microsoft vyplatí dividendy, správca fondu ETF to odovzdá vám a ostatným investorom ETF.

Aké ETF fondy poznáme?

Existuje široká škála ETF fondov, ktoré sa delia podľa rôznych kritérií. Podľa toho, či je fond aktívne alebo pasívne spravovaný, rozoznávame aktívne a pasívne ETF. Fondy ďalej delíme aj podľa toho, aké podkladové aktívum sledujú.

Pasívne ETF

Pasívne ETF sú navrhnuté tak, aby kopírovali výkonnosť širšieho akciového trhu alebo špecifického sektora. Pasívny ETF fond kopíruje podkladový index (napr. akciový index S&P 500) alebo nejaký sektor a teda o jeho zložení nerozhoduje investičný manažér. V porovnaní s aktívnymi ETF majú nižšie celkové náklady, vyššiu transparentnosť a tiež vyššiu daňovú efektívnosť.

Aktívne ETF

Aj keď väčšina z ponúkaných ETF na trhu je pasívnych, dajú sa nájsť aj aktívne ETF. Tie sú riadené manažérom, ktorý aktívne rozhoduje o tom, aké aktívum a za akú cenu nakúpiť a predať. Cieľom týchto fondov je prekonať trhový benchmark ako napr. spomínaný index S&P 500. Manažér sa aktívnou správou fondu snaží zabezpečiť, aby ETF dosahoval vyššiu výkonnosť ako benchmark.

Aj keď aktívne ETF môžu potenciálne priniesť vyššie zhodnotenie, účtujú si tiež vyššie poplatky. Na rozdiel od pasívnych ETF nezverejňujú svoje pozície na dennej báze, aby zachovali dôvernosť svojich obchodov.

Akciové ETF

Tieto fondy investujú do koša jednotlivých akcií. Môžu to byť fondy, ktoré sledujú akciový index alebo špecifické sektory (napr. akcie technologického sektora).

Dlhopisové ETF

Ako už napovedá názov, podkladovým aktívom tohto ETF sú dlhopisy, to znamená, že fond investuje do dlhových cenných papierov. Opäť ako pri akciových ETF, aj v tomto prípade môže ísť o konkrétny segment dlhopisového trhu, ako napr. americké štátne dlhopisy, krátkodobé dlhopisy a podobne. Medzi známe dlhopisové ETF patrí napr. Vanguard Total Bond Market ETF (BND) alebo iShares MBS ETF (MBB).

Dividendové ETF

Ide o špeciálne ETF zamerané na akcie firiem, ktoré akcionárom vyplácajú dividendy. Tieto ETF sú atraktívne pre tých investorov, ktorí chcú mať zo svojich investícii príjem.

V prípade dividendových ETF rozlišujeme dva druhy ETF, a to distribučné a akumulačné. Rozdiel je v tom, ako pristupujú k výplate dividend. Kým distribučné ETF vyplácajú dividendy (tie sú vám ako investorovi pripísané na obchodný účet), akumulačné ETF získané dividendy z nakúpených akcií automaticky reinvestujú. Čiže nie sú nám ako investorom vyplácané na obchodný účet, ale správca ETF ich reinvestuje, čiže fond za ne nakupuje ďalšie aktíva, vďaka čomu cena ETF rastie rýchlejšie.

Medzi najznámejšie dividendové ETF fondy patrí napr. Vanguard International High Dividend Yield ETF (VYMI). Fond poskytuje expozíciu voči medzinárodným akciám s nadpriemernými dividendovými výnosmi. V portfóliu má akcie firiem ako Toyota, Novartis, Siemens, Sanofi či Unilever.

Komoditné ETF

Komoditné ETF investujú do fyzických komodít ako je zlato, ropa či poľnohospodárske komodity, ale môžu využívať aj futures kontrakty. Cez futures kontrakty sa dokážu podieľať na pohyboch cien komodít bez toho, aby komodity museli fyzicky vlastniť. Pred investovaním do komoditného ETF si preto zistite, či fond využíva futures, alebo má v portfóliu fyzické aktíva.

Najväčším ETF fondom, ktorého podkladovým aktívom je zlato, je ETF SPDR Gold Trust (GLD). Fond má v správe približne 57 miliárd dolárov. Najväčším ropným ETF je United States Oil Fund (USO) s aktívami v hodnote približne 1,4 miliardy dolárov.

Graf: Vývoj ETF fondu SPDR Gold Trust (GLD)

Menové ETF

Tieto ETF investujú buď do jednej konkrétnej meny (napr. americký dolár, japonský jen..) alebo do koša rôznych mien. Menové ETF sú využívané investormi, ktorí chcú získať expozíciu na devízovom trhu a to bez toho, aby priamo obchodovali s devízami.

Najväčším menovým ETF fondom z pohľadu objemu spravovaných aktív je fond Invesco DB US Dollar Index Bullish Fund (UUP), ktorý sleduje vývoj amerického dolára voči hlavným svetovým menám ako je euro, japonský jen či britská libra.

Kryptomenové ETF

Novinkou na trhu s ETF sú kryptomenové ETF fondy, ktoré vznikli v roku 2021. Tieto nástroje kopírujú vývoj kryptomien ako je bitcoin alebo ethereum. ETF k tomu využívajú buď futures kontrakty, ale po novom je to aj priame vlastníctvo virtuálnych mien.

Spotové bitcoinové ETF boli schválené v januári 2024 Americkou komisiou pre cenné papiere a burzy (SEC). Je známe, že kryptomeny sú výrazne volatilné, takže kryptomenové ETF sú spojené aj s vyšším rizikom.

ETF s rôznymi aktívami

Ide o ETF, ktoré vlastnia mix viacerých aktív, ako sú akcie, dlhopisy a komodity. Ich cieľom je poskytovať diverzifikované, komplexné riešenie pre investorov s rôznymi rizikovými profilmi.

Pákové ETF

Cieľom ETF s pákovým efektom je zvýšiť výnosy podkladového aktíva. Napríklad ak cena zlata vzrastie o 2 %, 2X pákové ETF sa zhodnotí o 4 %. Netreba ale zabúdať, že to platí aj opačne a pokiaľ cena zlata klesne napr. o 4 %, vaše ETF klesne o 8 %. To môže byť pri výrazných poklesoch zničujúce. Pri investovaní do pákových ETF by ste mali byť opatrný a zvážiť možné riziká.

Inverzné ETF

Ďalšou skupinou ETF fondov sú inverzné ETF, ktoré investorom umožňujú profitovať z poklesu podkladového aktíva. K tomu využívajú rôzne nástroje ako sú deriváty alebo futures. Viac o inverzných ETF sme písali v tomto článku.

ETF a poplatky

Nákladovosť ETF fondu určuje parameter TER (Total Expense Ratio). Ide o ročné poplatky, ktoré ako investori platíme emitentovi za prevádzku ETF.

Pri správe ETF fondu vznikajú správcovi rôzne poplatky, keďže musí platiť právnikov, audítorov, poplatky za licencie na index, poplatky za kótovanie na burze a ďalšie náklady ako sú zamestnanci či marketing.

Tieto prevádzkové náklady sa prenášajú na investora vo forme TER, konkrétne v podobe poplatkov splatných ročne. TER sa väčšinou udáva v percentách, napr. 0,30 %.

Príklad: Ak investujete 10 000 eur do ETF s TER 0,20 % ročne, zaplatíte emitentovi ročne 25 eur.

Rozdielne poplatky sa spájajú s pasívnymi a aktívnymi ETF – keďže pasívne riadené ETF nemusia vynakladať vysoké náklady na správu portfólia, ročné poplatky TER sú tu nižšie ako 0,5 %. Pri aktívne riadených to môže byť okolo 1 % ročne. Vo všeobecnosti platí, že veľkí emitenti s viacerými ETF dokážu využiť efektívnosť z rozsahu, ktorá im pomáha udržiavať nízke náklady.

Výhody a nevýhody ETF

Aby ste sa lepšie rozhodli, či sú pre vás ETF fondy tou správnou voľbou, je dobré poznať ich výhody a nevýhody.

Výhody ETF fondov

Medzi výhody ETF parí:

Diverzifikácia: keďže ETF fond zvyčajne drží stovky až tisíce jednotlivých akcií firiem, znamená to, že ako investori máme expozíciu voči rôznym trhom a rôznym triedam aktív. To znamená, že jedným kliknutím v obchodnej platforme dokážeme získať expozíciu voči tisíckam akcií. Takáto diverzifikácia pomáha znížiť riziko strát, ktoré môžu plynúť z jednotlivej akcie alebo trhu.

Jednoduchosť: ďalšou z výhod ETF fondov je ich jednoduchosť. Ako už bolo uvedené, ETF sa dajú veľmi jednoducho nakúpiť a predať priamo na burze, k čomu stačí použiť obchodnú platformu.

Transparentnosť: väčšina ETF bezplatne zverejňuje celé svoje portfólio, takže presne vidíte, do akých investícii vaše peniaze pôjdu.

Likvidita: vďaka vysokej likvidite sú ETF skutočne flexibilné a investor ich dokáže veľmi rýchlo premeniť na hotovosť bez toho, aby musel znižovať ich hodnotu. Keďže sa ETF správajú ako akcie, dajú sa nakúpiť a predať kedykoľvek počas obchodných hodín (v čase, keď je otvorená burza).

Daňová efektívnosť: vďaka svojej štruktúre sa ETF obvykle spájajú s nižšími daňami z kapitálových výnosov. Je tu tiež možné využiť tzv. časový test, čo znamená, že keď nakúpené ETF držíte aspoň jeden rok, je výnos z cenného papiera obchodovaného na regulovanom trhu oslobodený od dane.

Nevýhody ETF

Poplatky: poplatky by sme mohli zaradiť aj medzi výhody, keďže ETF sú podstatne lacnejšie ako podielové fondy či iné investičné nástroje. Na druhej strane ale treba myslieť na to, že nie sú zadarmo. Aj pri ETF vznikajú investorovi náklady a to vždy, keď nakupuje alebp predáva podiel vo fonde. Tieto poplatky môžu ovplyvniť výkonnosť ETF.

Odchýlky pri kopírovaní podkladového aktíva: hoci sa poskytovateľ ETF bude snažiť o to, aby bola výkonnosť ETF v súlade s indexom, ktorý sleduje, nie vždy sa to podarí. Aj keď pasívne ETF svojou povahou nedokážu kvôli poplatkom poraziť index, ich výkonnosť by sa mu mala veľmi približovať.

Skryté riziká: niektoré ETF majú v portfóliu tisíce cenných papierov, pričom investori prehliadnu, že medzi nimi môžu byť aj rizikovejšie cenné papiere. To je dôvod, prečo by potenciálni investori mali preskúmať, čo ETF sleduje, aby mohli pochopiť základné riziká.

Volatilita: podobne ako akcie, aj ETF dokážu byť volatitné, najmä vtedy, ak sa špecializuje na určitý segment (napr. akcie bankového sektora, akcie energetických firiem a podobne). Pokiaľ napríklad v dôsledku slabých kvartálnych výsledkov klesnú technologické akcie, zasiahne to aj vaše ETF orientované na tento sektor.

Ako investovať do ETF fondov

Radi by ste investovali do ETF fondov, no neviete, ako začať? Poďme sa pozrieť na to, ako nakúpiť a v prípade potreby predať ETF fondy.

Voľba brokera

Keďže sa ETF obchodujú na burze rovnako ako akcie, ich nákup je pomerne jednoduchý a viete do nich investovať cez obchodníka s cennými papiermi – tzv. broker. Výber brokera nepodceňujte a vyberajte si z ponuky dôveryhodných spoločností, ktoré sú regulované. Viac o výbere brokera sa dozviete aj v našej sekcii porovnanie brokerov.

Okrem toho si treba zistiť, či broker v rámci ponúkaných inštrumentov poskytuje aj investovanie ETF. Treba tiež pripomenúť, že v júni 2018 vydala Európska únia nariadenie, ktorým sa investorom v EÚ obmedzilo investovanie do amerických ETF fondov. Dobrou správou ale je, že k väčšine amerických ETF existujú európske alternatívy.

Názov | Platformy | Inštrumenty | SK / CZ jazyk | |

xStation (desktop aj mobilná aplikácia) | Forex, Akcie Akciové indexy |  | U 77 % retailových investorov došlo ku vzniku straty. | |

eToro platform | Forex, Akcie Akciové indexy | U 76 % retailových investorov došlo ku vzniku straty. | ||

Metatrader 4 Metatrader 5 R StocksTrader | Forex, Akcie Akciové indexy | U 66,02 % retailových investorov došlo ku vzniku straty. |

Urobte si prieskum

Predtým, ako sa rozhodnete investovať do ETF, venujte dostatok času analýze a výskumu. Chcete získať expozíciu voči celému trhu – indexu? Alebo chcete prostredníctvom ETF investovať do špecifického sektora? Určite si zistite, čo všetko sa skrýva “pod kapotou” ETF fondu, do ktorého chcete investovať. Pokiaľ sa zaujímate o dividendové ETF, zistite, či fond dividendu rozdeľuje investorom (distribučné ETF), alebo ju automaticky reinvestuje (akumulačné ETF)

Výber konkrétneho ETF fondu

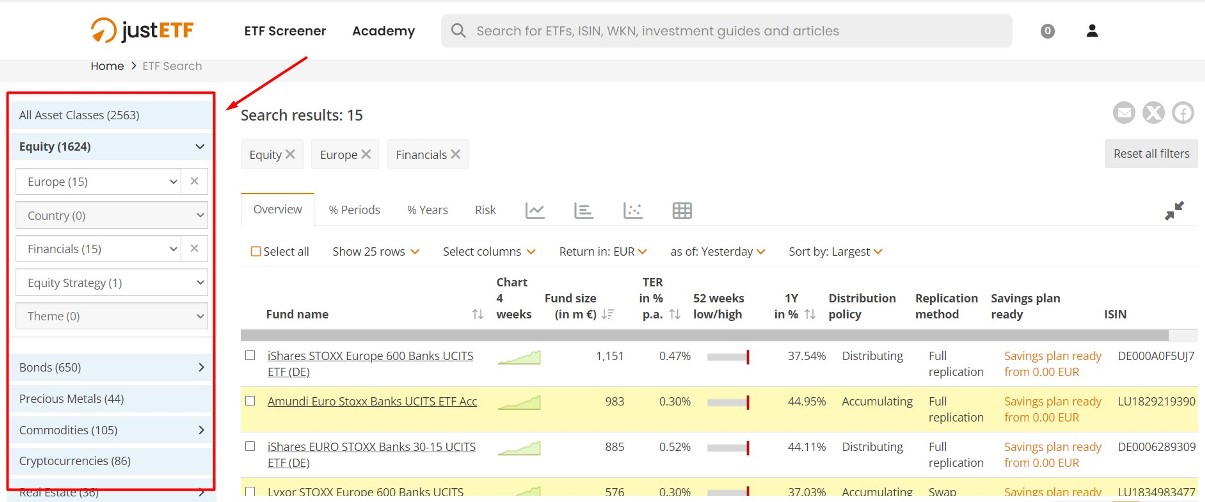

Pokiaľ chcete investovať napr. do ETF fondu so striebrom a chcete vedieť, aké ETF so striebrom sú na trhu, môžete k tomu využiť tzv. ETF screener.

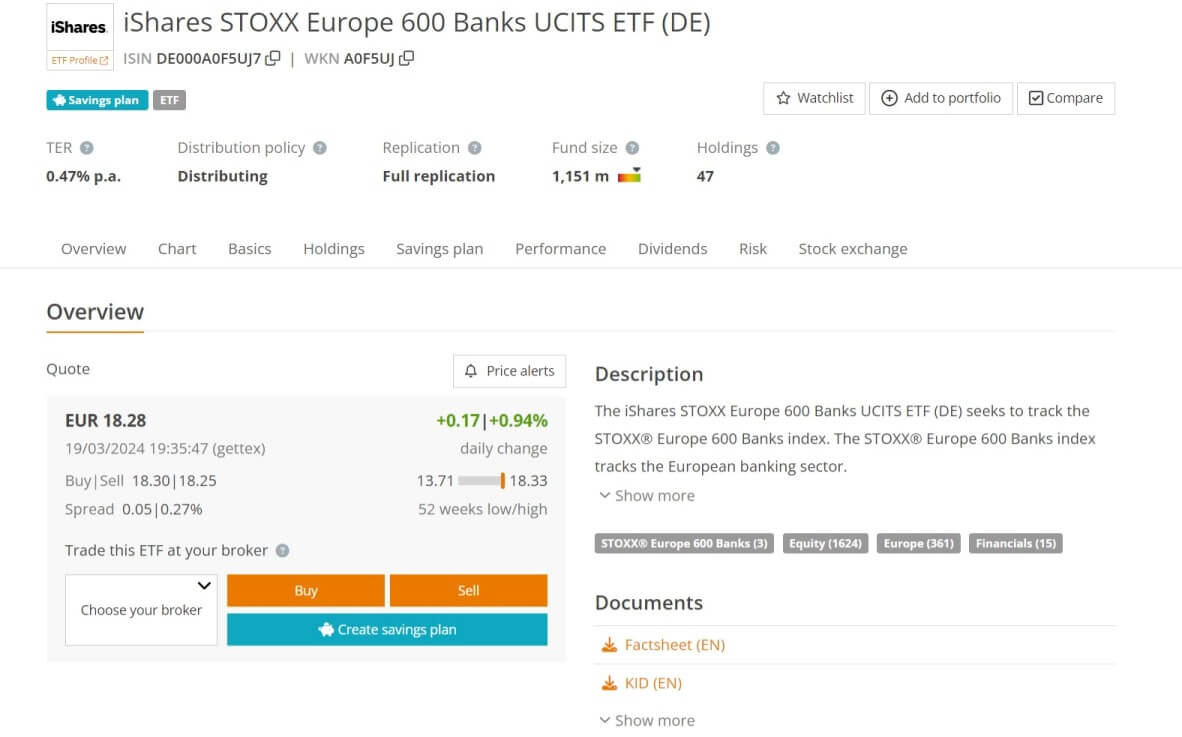

Jedným z takýchto ETF screenerov je justETF.com. Ukážme si, ako sa v tomto nástroji orientovať: Ako môžete vidieť na screenshote nižšie, vľavo je niekoľko filtrov, v ktorých si navolíme požadované kritéria. Zadali sme možnosť “Equity” (akcie), zvolili sme región “Europe” a konkrétny sektor “Financials” (finančný sektor). Vidíme, že na základe našich kritérií nám vyhľadalo 15 ETF fondov, ktoré sledujú výkonnosť akcií finančných spoločností v Európe.

Vpravo, kde je zoznam vyhľadaných ETF, vidíme niekoľko parametrov, napr. aj spomínaný ukazovateľ TER, ktorý hovorí o výške poplatkov. V stĺpci “Distribution policy” vidíme, akú politiku fond volí pri vyplácaní dividend obdržaných z nakúpených akcií – distrubučné (vyplácajú dividendy), akumulačné (reinvestujú dividendy).

Následne, keď na ktorýkoľvek z týchto ETF kliknete, zobrazí vám ďalšie informácie, vrátane opisu fondu a cenového grafu.

Medzi ďalšie ETF screenery patrí:

- etf.com/tools/etf-screener

- etfdb.com/screener/

- etfcentral.com/etf-screener

Nákup ETF fondu

Keď máte založený účet o brokera, spravili ste si prieskum a vybrali konkrétne ETF, do ktorého chcete investovať, môžete prostredníctvom obchodnej platformy zrealizovať objednávku. Pred samotným nákupom si skontrolujte ticker/symbol ETF fondu, čiže či je to skutočne to ETF, ktoré chcete nakúpiť.

Obchodné platformy, ktoré dnes online brokeri poskytujú, sú k dispozícii nielen v desktopovej, ale aj mobilnej verzii. Obchodovať s ETF tak môžete aj cez svoj smartfón alebo tablet.

Záver

Cez ETF dokáže investor vstúpiť na široké spektrum trhov za relatívne nízke ceny. ETF fondy nesledujú iba akciové indexy či komodity, ale aj rôzne špecifické priemyselné odvetvia (technológie, financie, zdravotníctvo..). Navyše sú kótované na burze, takže ich dokážeme nakúpiť jednoducho cez online makléra.

ETF sú lacnejšie ako klasické otvorené fondy a umožňujú flexibilné obchodovanie. Samozrejme, treba vždy myslieť na riziká spojené s investovaním a pred nákupom ETF by ste mali vedieť, do čoho vlastne investujete.

Pokiaľ s investovaním začínate, zvážte svoje finančné ciele a mieru rizika, ktorú ste ochotní tolerovať. Aj na základe toho si vyberte ETF fondy, ktoré budú v súlade s vašimi preferenciami.

Zdroje:

https://fortune.com/recommends/investing/what-is-an-etf/

https://www.investopedia.com/articles/investing/090115/7-best-etf-trading-strategies-beginners.asp

https://www.trackinsight.com/en/education/what-is-total-expense-ratio-ter

https://blog.shares.io/investing/etfs-guide-beginners/