Globálna energetická kríza sa minulý rok objavovala postupne a následne ku koncu roka explodovala v Ázii a Európe. Európske futures na zemný plyn od mája 2020 vyleteli o 2 381 percent.

Vyššie ceny energií sú daňou tak pre spotrebiteľov, ako aj pre podniky. Môžu tlačiť nahor spotrebiteľské ceny celého spektra tovarov a služieb a odkrajovať z marží firiem prostredníctvom vyšších priamych prevádzkových nákladov a sekundárnych inflačných tlakov zasahujúcich rôzne odvetvia. Môžu tiež posunúť vyššie úrokové sadzby a znížiť ocenenie akcií.

„Existuje mnoho dôvodov domnievať sa, že ceny energií zostanú v dohľadnej budúcnosti na vysokých úrovniach, vrátane nedostatočných investícií do súvisiacich odvetví, ESG a zelenej transformácie. To robí energetiku atraktívnou a bude lákať investorov, aby investovali do tohto sektora s cieľom vyvážiť svoje portfólio exponované voči technologickému sektoru a rastovým akciám,“ hovorí Peter Garnry, hlavný akciový stratég Saxo Bank.

Krutou pravdou roka 2022 je, že energetický sektor hrá na svetových akciových trhoch malú rolu v zmysle vplyvu na výnosy, no energie poháňajú celú globálnu ekonomiku. Súčasná energetická kríza ukazuje politikom, spotrebiteľom a podnikom, aká je dôležitá a ako sme ju všetci považovali za samozrejmosť.

Hlad po investíciách vo fyzickom svete

Za súčasnou energetickou krízou stojí niekoľko dôvodov – niektoré sú krátkodobé a iné dlhodobé. Medzi najmarkantnejšie patria návrat Číny späť k uhliu, upustenie od jadrovej energie zo strany Nemecka, geopolitická hra Ruska, vplyv LNG na globálny trh so zemným plynom, nedostatočné investície do ropy a plynu a extrémne poveternostné podmienky znižujúce výrobu elektriny z vodných a veterných elektrární.

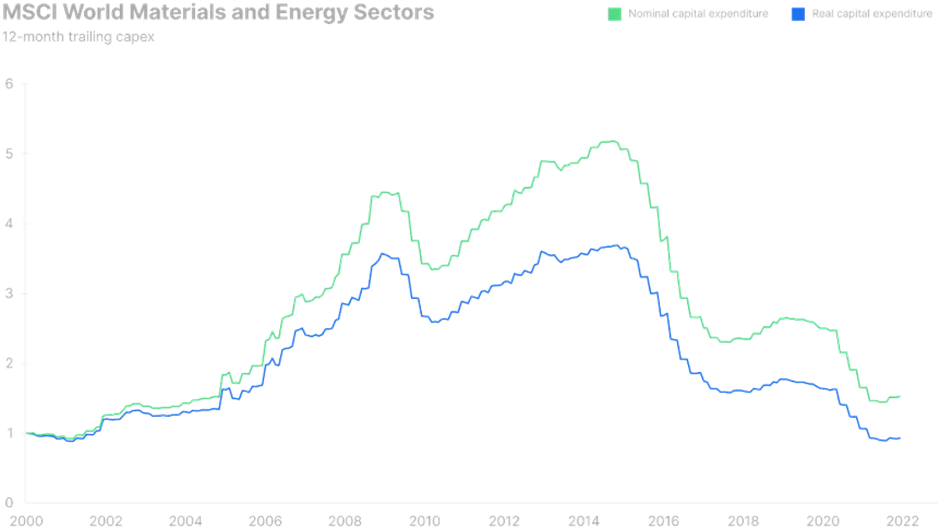

Jedným z najfascinujúcejších grafov globálnej energetiky je vývoj kapitálových výdavkov medzi rokmi 2000 až 2021. Roky boomu medzi rokom 2000 až 2008 sa vyznačovali 350-percentným nárastom kapitálových výdavkov. Dokonca aj finančná kríza viedla len k malému poklesu predtým, ako sa investície opäť začali zrýchľovať, nakoľko sektor bol presvedčený, že dopyt bude pokračovať rovnakým tempom. Zázrak v technológii frakčného spracovania ropy však rozpútal dovtedy nevídaný nárast dodávok ropy z USA, čo spôsobilo prudký pád cien a znehodnotilo väčšinu investícií uskutočnených v rokoch 2009 až 2014.

K prepadu cien ropy v rokoch 2014 až 2016 sa pridali obavy zo zmeny klímy spolu s ESG a obrovskými výnosmi z investícií do akcií digitálnych spoločností, ktoré spoločne „vyhladovali“ investície do energetiky. Výsledkom je, že súčasná úroveň kapitálových výdavkov je najnižšia za posledných 20 rokov v reálnom vyjadrení a najnižšia od roku 2004 v nominálnom vyjadrení. Investičné sucho, ktoré trvá už viac ako sedem rokov, pripravuje pôdu pre veľmi atraktívne ceny energií v nasledujúcich rokoch.

Najväčším spotrebiteľom ropy je dopravný sektor, ktorý prechádza na elektrickú energiu a tak je trh s ropou v dlhodobom horizonte potenciálne najväčším porazeným z dôvodu zelenej transformácie. Kým sa tam však dostaneme, sektor zažije ešte ďalšie veľmi ziskové obdobie. „Trh v súčasnosti očakáva dlhodobú návratnosť investícií do globálnej energetiky blízko k 10 percentám. To by mohlo v najbližších desiatich rokoch urobiť z energetických akcií svetového víťaza, keď očakávané výnosy vyzerajú príliš dobre na to, aby ich svetoví investori ignorovali,“ dodáva Peter Garnry.

Presun priemyselnej výroby do Číny počas posledných dvoch desaťročí a nečinnosť politikov v súvislosti so zmenou klímy, ktorá náhodou koreluje s digitalizáciou, nás dostalo do nebezpečného inflexného bodu, v ktorom už treba túto „energetickú pôžičku“ splácať. „Cenou za to budú vyššie ceny energií na významné obdobie. Pritom zistíme aj to, že musíme trochu „zhrešiť“ s fosilnými energiami na to, aby sme mohli žiť v „zelenom raji“ budúcnosti,“ hovorí na záver stratég Saxo Banky.