Európa vstupuje do recesie a ECB je zdržanlivá, podnikové dlhopisy denominované v eurách sú tak vystavené riziku. Vzhľadom na to, že výrazné zhoršenie v európskom úverovom priestore sa doteraz len slabo premietlo do úverových spreadov, preceňovanie bude nevyhnutné.

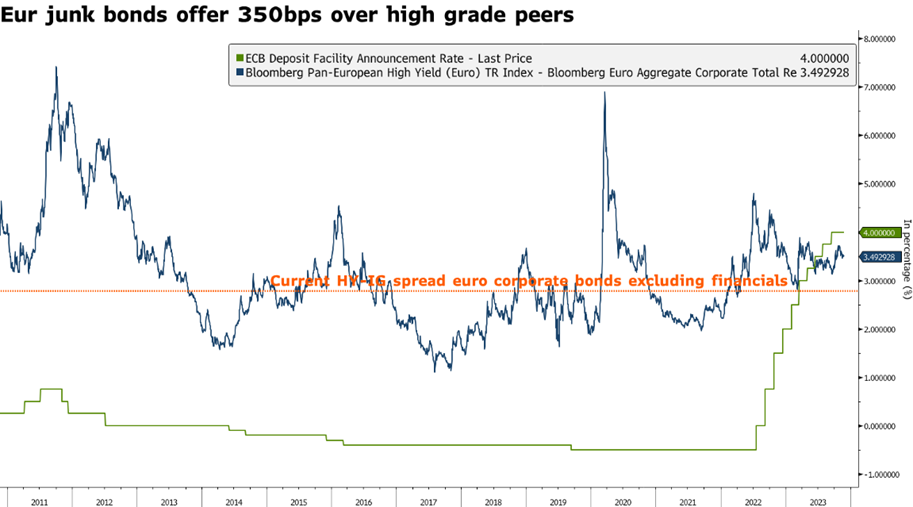

Po rokoch boja proti negatívnym sadzbám v eurozóne sa európski investori teraz s veľkým záujmom pozerajú na junk bondy a pýtajú sa, či má zmysel uzamknúť výnosy teraz, keď eurozóna vstupuje do recesie. Spready európskych junk bondov sa značne rozšírili potom ako ECB začala cyklus zvyšovania úrokových sadzieb. Korporátne junk bondy denominované v eurách prinášajú výnos 7,7 %, čo je najviac od roku 2012, kedy vrcholila kríza suverénnych dlhov. Spread, ktorý ponúkajú vysoko výnosné junk dlhopisy v porovnaní s dlhopismi vysoko hodnotených partnerov vzrástlo na 350 bázických bodov, čo je úroveň výrazne nad priemerom obdobia 2012-2022.

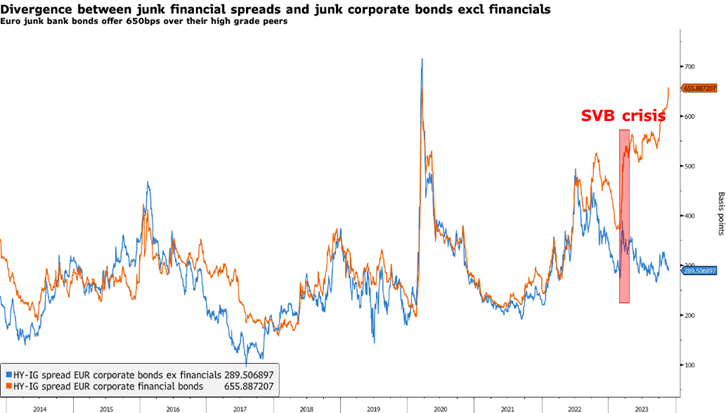

Na prvý pohľad sa toto rozpätie rozšírilo výraznejšie v Európe ako v USA, kde junk bondy platia iba o 300 bps viac v porovnaní s dlhopismi vydanými partnermi s investičným ratingom. Pri dôkladnejšej analýze je však jasné, že je to len ilúzia. „Obraz skresľujú junk dlhopisy bánk. Aj keď sa spready junk bondov značne rozšírili za posledné tri roky, tie emitované korporátmi (s výnimkou finančných inštitúcií) platia len o 279 bázických bodov viac než partneri s investičným stupňom ratingu. To je menej ako v USA a viac-menej v súlade s tým, čo sme videli pred pandémiou,“ hovorí Althea Spinozzi, odborníčka Saxo Bank. Podľa nej junk finančné bondy denominované v eurách platia ohromných 650 bps v porovnaní s vysoko kvalitnými finančnými partnermi, čo je najviac od roku 2012. Tento nárast spustila kríza SVB v marci.

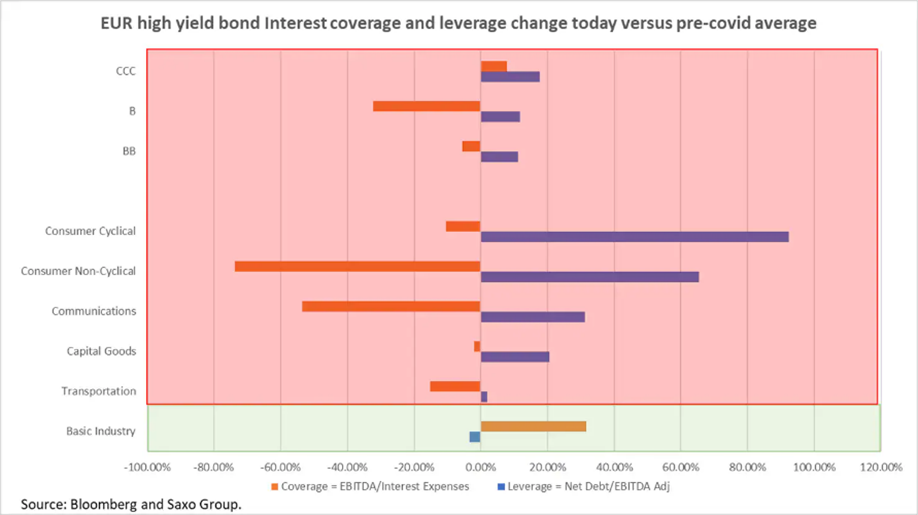

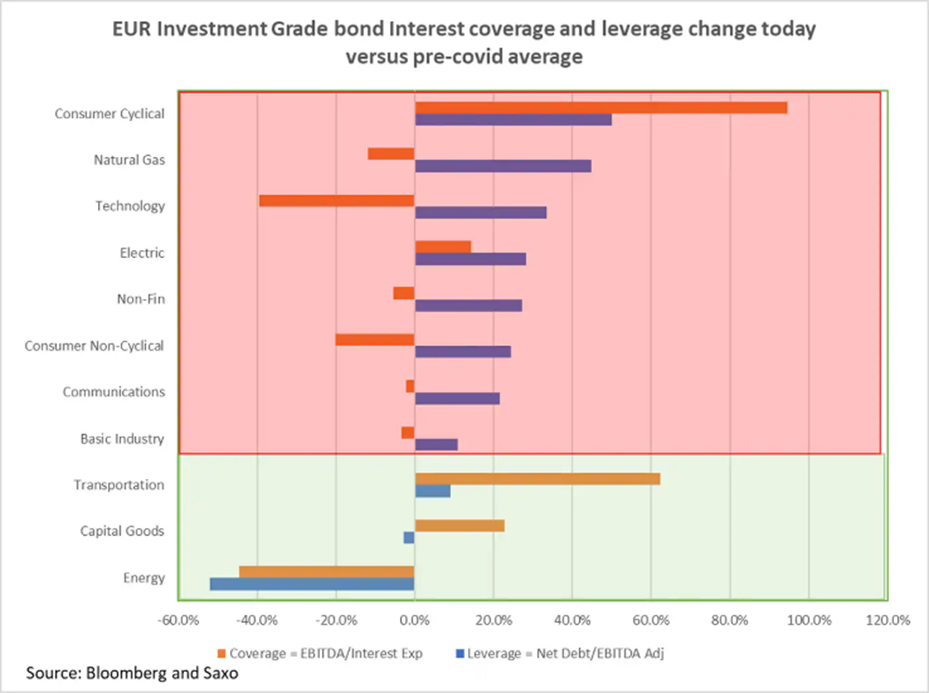

Pri pohľade na európske podnikové dlhopisy, s výnimkou finančných, vidíme, že úverové fundamenty sa značne zhoršili. To je na míle vzdialené od toho, čo vidíme v USA, kde určité sektory, tak v investičnom aj junk priestore, oddlžovali a zlepšovali si úrokové krytie od pandémie. „Zhoršenie v európskom priestore junk dlhopisov je expanzívne a len sektor základného priemyslu dokáže zlepšovať pákový efekt a úrokové krytie v porovnaní s predkovidovými priemermi,“ vysvetlila odborníčka Saxo Bank.

Dobrou správou však je, že splatnosť týchto eurových junk bondov nie je skôr akov roku 2025, čo odstráni určité riziko refinancovania, kým je ECB bez pohybu. Keď však vstúpime do roku 2024 a blížiacimi sa termínmi refinancovania, finančné trhy pravdepodobne prehodnotia úverové riziko, čo spôsobí ďalšie rozšírenie spreadov. „V tejto chvíli je zhoršenie naďalej najpravdepodobnejšou cestou pre korporácie na starom kontinente. Vzhľadom na to, že výrazné zhoršenie v európskom úverovom priestore sa doteraz len slabo premietlo do úverových spreadov, preceňovanie bude nevyhnutné,“ dodáva A. Spinozzi.

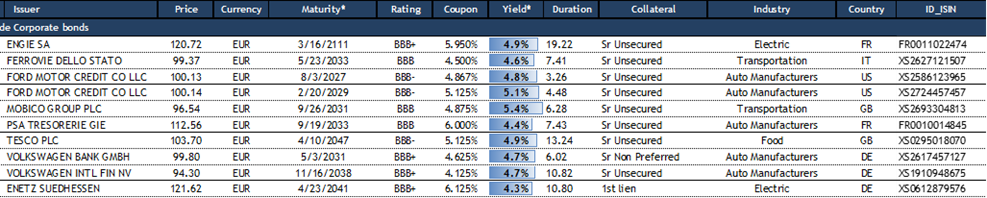

Zoznam dlhopisov investičného stupňa denominovaných v eurách: